Modalidades de fomento e investimento para inovação e empreendedorismo

Como financiar o desenvolvimento de suas ideias

flexM4I > abordagens e práticas > Modalidades de fomento da inovação e empreendedorismo (versão 3.4)

Autoria: Henrique Rozenfeld ([email protected])

Conteúdo desta página

- 1 Introdução

- 2 Estrutura desta seção e links

- 3 Fontes de financiamento e fomento para inovação e empreendedorismo

- 4 Modalidades de fomento para universidades e institutos de pesquisa

- 5 Modalidades de fomento para empresas estabelecidas

- 6 Modalidades de fomento para startups e empreendedorismo

- 6.1 Bootstrapping

- 6.2 Friends, family and fools (FFF)

- 6.3 Agências de fomento para startups e empreendedorismo

- 6.4 Business Angels

- 6.5 Crowdfunding

- 6.6 Equity Crowdfunding

- 6.7 Crowdlending

- 6.8 Seed Capital

- 6.9 Incubadora (independente)

- 6.10 Incubadora Corporativa

- 6.11 Aceleradora (independente)

- 6.12 Aceleradora Corporativa

- 6.13 Venture Capital (VC)

- 6.14 Private equity

- 6.15 Corporate Venture Capital (CVC)

- 6.16 Venture debt ou venture lending

- 6.17 Venture building (VB)

- 6.18 Corporate venture building (CVB)

- 6.19 Bancos

- 6.20 Contratos de investimento e como captar investimentos para startups

- 7 Referências

Introdução

Existe uma grande quantidade de tipos de fontes de fomento para inovação e empreendedorismo, que tratamos como modalidades.

As “fontes” em si são atores de ecossistemas de inovação e empreendedorismo que apoiam o nascimento, aceleração e crescimento de empreendimentos.

Não vamos aqui apresentar nomes ou exemplos de atores de ecossistemas, que realizam esses investimentos ou mesmo uma lista de fontes de fomento ou incentivos fiscais. Trazemos aqui um panorama das modalidades, ou seja, os tipos de fomentos existentes. Essas modalidades evoluem constantemente e se especializam e, dentro do possível, iremos atualizar essa seção.

Na seção da flexM4i sobre atores de ecossistema e fontes de conhecimento você pode buscar fontes de fomento específicas dessas modalidades de financiamento da inovação.

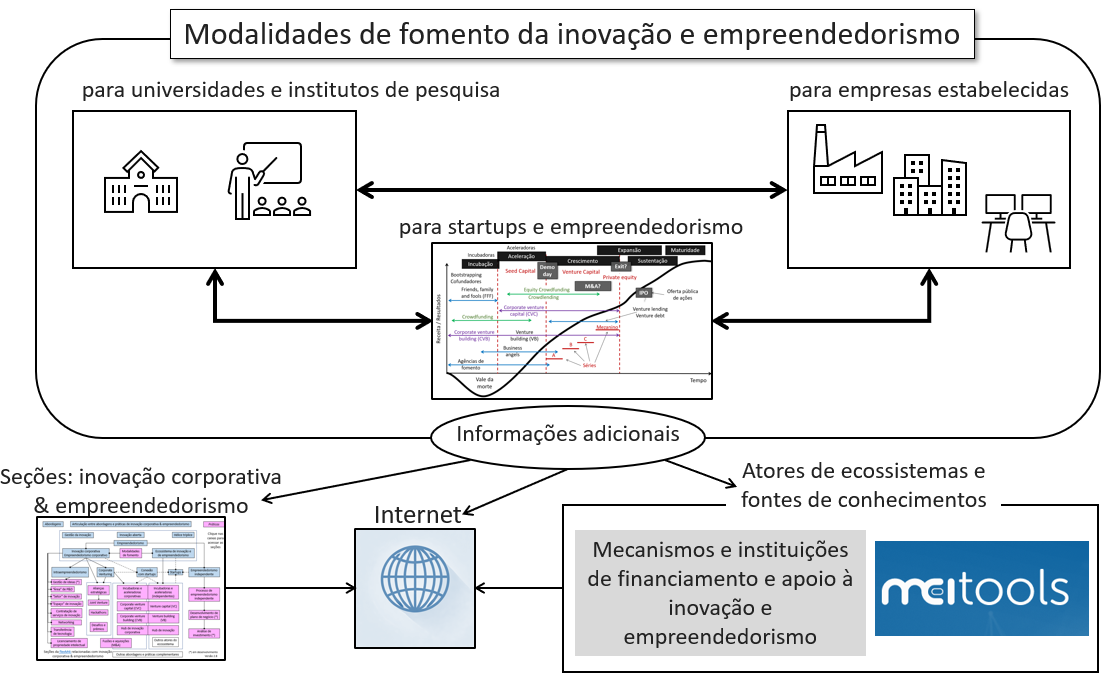

Estrutura desta seção e links

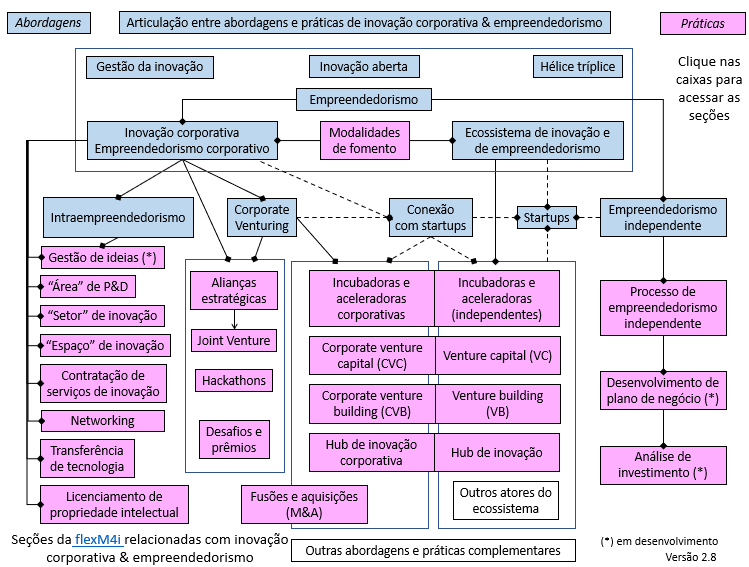

A próxima figura ilustra a estrutura desta seção e os links

Figura 1272: principais elementos desta seção e links para outras seções da flexM4i

Dividimos esta seção em 3 partes, de acordo com o ponto de vista do “tomador” dos investimentos:

- universidades e institutos de pesquisa

- empresas estabelecidas (incumbent companies)

- startups ou novos empreendimentos

Apesar desta divisão, algumas modalidades de um tipo são conectadas com modalidades de outros tipos. O ponto mais detalhado desta seção são as modalidades para fomento de startups e empreendedorismo, que estão sistematizadas dentro de um gráfico que representa as fases de evolução de um empreendimento.

Empresas estabelecidas podem participar de investimentos em startups, bancando alguns dos mecanismos de fomento por meio do CVC (corporate venture capital), por exemplo. Essas empresas também podem participar de projetos tripartites com universidades e institutos de pesquisa (ICT – instituições de ciência e tecnologia) por meio de projetos de incentivo ou de financiamento de projetos específicos.

Na seção da flexM4i sobre atores de ecossistema e fontes de conhecimento você pode buscar fontes de fomento específicas dessas modalidades de financiamento da inovação.

Seções da flexM4i relacionadas com inovação corporativa & empreendedorismo

Na próxima figura você pode localizar a seção atual. Baixe aqui o mapa de conteúdo em A3 com os links das seções ou acesse os links depois da figura.

Figura 799 - Seções da flexM4i relacionadas com inovação corporativa & empreendedorismo (clique na figura para abrir em outra aba e para poder acessar os links das seções)

ABORDAGENS

- Articulação entre abordagens relacionadas com a inovação corporativa e empreendedorismo

- Gestão da inovação

- Empreendedorismo

- Empreendedorismo independente

- Inovação corporativa, empreendedorismo corporativo e intraempreendedorismo

- Ecossistema de inovação e de empreendedorismo

- Inovação aberta

- Hélice tríplice

PRÁTICAS (ordem alfabética)

- Alianças estratégicas

- Análise de investimento (em desenvolvimento)

- “Área” de Pesquisa e Desenvolvimento (P&D)

- Business plan (plano de negócios)

- Contratação de serviços de inovação

- Corporate venture building (CVB)

- Corporate venture capital (CVC)

- Desafios e prêmios

- “Espaço” de inovação

- Fusões e aquisições (M&A)

- Gestão de ideias (em desenvolvimento)

- Hackathons

- Hub de inovação

- Incubadora e aceleradora (independente)

- Incubadora e aceleradora corporativa

- Joint Venture

- Licenciamento de propriedade intelectual

- Modalidades de fomento da inovação & empreendedorismo

- Networking

- Processo de empreendedorismo independente

- “Setor” de Inovação

- Transferência de tecnologia

- Venture Capital (VC)

- Venture Building (VB)

Fontes de financiamento e fomento para inovação e empreendedorismo

Nesta seção sobre modalidades de fomento descrevemos os principais tipos de fomento e financiamento para inovação e empreendedorismo.

Para cada tipo de fomento e financiamento há um grande número de atores de ecossistemas de inovação e empreendedorismo, que estão listados na seção sobre atores de ecossistemas.

Neste tópico mostramos exemplos desses atores, mas recomendamos que você conheça inicialmente quais são as modalidades existentes para depois procurar atores que praticam essas modalidades de fomento e financiamento, como, bancos, agências de fomento, diversos tipos de investidores (veja as modalidades de fomento para startups e empreendedorismo) etc.

Explore a seção da flexM4i de atores de ecossistemas de inovação empreendedorismo

A flexM4i tem uma divisão específica com atores de ecossistemas de inovação, que abrange a MEI-tools descrita anteriormente e também:

- Mecanismos e instituições de financiamento e apoio à inovação e empreendedorismo

- Lista de hubs, aceleradoras e centros de inovação de empresas

- Consultorias em inovação

- Lista de portais, blogs, repositórios, cursos, podcasts e webinars

- Lista de base de dados de publicações e patentes

Acesse o repositório da flexM4i de atores de ecossistemas de inovação e empreendedorismo

Exemplos de consultorias de apoio à busca de fomento e investimento

Não é fácil para uma empresa, principalmente as pequenas e médias (PME) achar uma fonte de fomento apropriada. Há consultorias e associações que podem auxiliar na busca de fontes de fomento e investimento para inovação e empreendedorismo, como as listadas a seguir.

- ABGI Brasil: Origem vinculada à Lei do Bem; atua com foco em incentivos fiscais, financiamento à inovação, estruturação de projetos e gestão da inovação.

https://abgi-brasil.com - Acceta Consultoria: A Acceta é especializada na captação e aplicação de recursos para projetos de inovação tecnológica. Possui um histórico significativo no desenvolvimento e implementação de programas de Pesquisa, Desenvolvimento e Inovação (P,D&I), incluindo atuação em programas como a Lei do Bem e o Rota 2030.

https://acceta.com.br/lei-do-bem - BDO Brasil: A BDO oferece consultoria para implantação dos incentivos fiscais da Lei do Bem, incluindo avaliação técnica de enquadramento, cálculo dos benefícios fiscais, prestação de contas e obrigações acessórias. Também atua na revisão de procedimentos adotados na apuração dos benefícios fiscais e defesas técnicas para projetos contestados.

https://www.bdo.com.br/pt-br/servicos/tax/incentivos-fiscais-para-pesquisa-e-desenvolvimento-de-inovacao-tecnologica-(p-d) - Brinn Consulting: A Brinn Consulting é especializada em fomento à inovação, atuando com incentivos fiscais à P,D&I, financiamentos e capacitações. Oferece suporte na utilização da Lei do Bem e no programa Rota 2030, auxiliando empresas na estruturação e gestão de projetos de inovação.

https://www.brinnconsulting.com.br/ - FI Group Brasil: Consultoria internacional com presença no Brasil, especializada em financiamento de P&D e incentivos fiscais à inovação, incluindo Rota 2030 e Lei do Bem.

https://br.fi-group.com - G.A.C. Brasil: A G.A.C. Brasil apoia empresas nas frentes de captação de recursos e obtenção de benefícios fiscais por meio da Lei do Bem. Oferece serviços especializados para maximizar os resultados de projetos de P,D&I.

https://www.group-gac.com.br/fomento-da-inovacao/ - GT Group: O GT Group oferece consultoria especializada na Lei do Bem e fomentos da FINEP, utilizando um sistema exclusivo para avaliar a elegibilidade de projetos e garantir a fundamentação adequada antes da submissão ao governo.

https://gtgroup.tech/ - IEBT: reconhecida por seu trabalho no apoio a empresas na captação de recursos para inovação e empreendedorismo, atuando como facilitadora no acesso a fontes de fomento e na estruturação de projetos inovadores.

https://iebtinovacao.com.br/ - Macke Consultoria: Com mais de 14 anos de experiência, a Macke Consultoria é especializada em leis de incentivos governamentais e captação de recursos voltados para projetos de P,D&I, modernização e expansão de negócios. Oferece suporte completo na utilização da Lei do Bem, desde a identificação de oportunidades até a comprovação dos projetos.

https://www.mackeconsultoria.com.br/ - Pieracciani Consultoria: A Pieracciani é uma das consultorias pioneiras no Brasil em incentivos à inovação, com experiência desde 1993. Atua na estruturação, gestão e operacionalização de programas como a Lei do Bem, InovarAuto, Rota 2030 e, mais recentemente, o Programa MOVER.

https://www.pieracciani.com.br/funding - Rocha Marques Consultoria: Com mais de 25 anos de experiência, a Rocha Marques é especializada em incentivos fiscais e fomento à inovação tecnológica. Presta consultoria em todas as etapas do processo de gestão da Lei do Bem, auxiliando empresas na obtenção e correta aplicação dos incentivos fiscais.

https://rochamarques.com.br/ - Techni Methods: apoia empresas na busca por fomento à inovação e ao empreendedorismo, embora esse suporte esteja integrado a uma abordagem mais ampla de capacitação e estruturação estratégica da gestão da inovação.

https://technimethods.com.br/

Esses são somente alguns exemplos, na seção sobre atores de ecossistemas você consegue encontrar outras oportunidades, ou nos agregadores de informações apresentados a seguir.

Agregadores de informações sobre fomento para a inovação

MEI tools da CNI (confederação nacional da indústria)

A mobilização empresarial pela inovação (MEI) oferece a MEI tools, que traz uma lista de instrumentos de fomento à inovação em vigência no Brasil. Como essa ferramenta tem outros tipos de informações, para obter somente as informações sobre fomento, escolha os seguintes tipos de apoio na ferramenta de busca:

- incentivo fiscal

- recurso não reembolsável

- recurso reembolsável

Você pode baixar a publicação em pdf e procurar na publicação.

A Mobilização Empresarial pela Inovação (MEI) da CNI mapeia os instrumentos de fomento à inovação vigentes no país e divulga a lista trimestralmente no MEI Tools. Com essa ferramenta você pode encontrar instrumentos públicos e privados para financiamento e apoio à iniciativas de inovação.Você pode baixar a publicação ou fazer uma busca.

Na seção da flexM4i sobre atores de ecossistema e fontes de conhecimento você pode buscar fontes de fomento específicas dessas modalidades de financiamento da inovação.

Fontes de fomento especializadas

Existem fontes de fomento voltadas para setores específicos, tais como: fintech, healthtech, edutech, agritech, biotech; retailtech, foodtech, hrtech, construtech, funtech, martech, energytech, ESGtech, lawtech, autotech, indtech, e outros.

Modalidades de fomento para universidades e institutos de pesquisa

No Brasil, muitos institutos de pesquisa se enquadram na categoria de Institutos de Ciência e Tecnologia (ICTs), conforme definidos pela Lei de Inovação (Lei nº 10.973/2004). O termo abrange não apenas institutos, mas também universidades e outras instituições dedicadas à pesquisa científica e tecnológica.

Na seção da flexM4i sobre atores de ecossistema e fontes de conhecimento você pode buscar fontes de fomento específicas dessas modalidades de financiamento da inovação.

Agências de fomento para universidades e institutos de pesquisa

São agências, normalmente governamentais, que fomentam pesquisas, geralmente, a fundo perdido ou com juros subsidiados. Os investimentos vão desde a concessão de bolsas, pequenos auxílios à pesquisa, até o fomento de grandes projetos e centros de pesquisa.

Normalmente, o envolvimento é baixo limitado à análise de relatórios intermediários e finais. Um indicador para medir os resultados desses projetos é a quantidade de publicações de qualidade, em periódicos com alto impacto.

Outro indicador é a produção de patentes (depositadas e/ou licenciadas) e produtos.

Informações adicionais

Veja a descrição das modalidades das agências de fomento para startups e empreendedorismo.

Procure por possíveis agências de fomento na seção sobre atores de ecossistemas e em especial na subseção de “Mecanismos e instituições de financiamento e apoio à inovação e empreendedorismo”.

Consórcios entre empresas e agências de fomento

É semelhante ao caso anterior, mas as empresas participantes do consórcio também investem nas pesquisas. Em alguns casos de grupos de pesquisa consolidados, o investimento é tripartite, ou seja, os grupos de pesquisa também investem nas pesquisas.

O investimento pode ser alto e o envolvimento do financiador pode ser elevado com um controle maior dos resultados.

Muitas vezes, os recursos para esses investimentos resultam de leis de incentivos fiscais para apoiar a inovação.

Informações adicionais:

Procure oportunidades explorando os Mecanismos e instituições de financiamento e apoio à inovação e empreendedorismo, que listam, entre outros, associações e agências como APROTEC, ANPEI, EMBRAPII etc.

Empresas

Essa modalidade de financiamento de pesquisa para universidades e institutos de pesquisa é variada. Pode estar limitada ao financiamento de uma bolsa de um aluno, de um projeto e até financiamentos mais elevados.

Esses projetos podem envolver o desenvolvimento (ou co-desenvolvimento) de produtos ou tecnologia e a contratação de serviços.

Existem alguns casos no Brasil, nos quais as empresas montam centros de pesquisa dentro da universidade para realizar pesquisas básicas em tecnologias relacionadas com as soluções das empresas. Frequentemente são realizadas pesquisas aplicadas.

Muitas vezes, os recursos para esses investimentos resultam de leis de incentivos fiscais para apoiar a inovação em conjunto com empresas, como mostramos no próximo tópico.

Modalidades de fomento para empresas estabelecidas

As fontes de financiamento da inovação em empresas estabelecidas (incumbent companies) são bem diversificadas. No próximo tópico mostramos fontes para empreendedorismo, que também podem ser usadas por empresas estabelecidas dentro de certas condições.

Neste tópico vamos listar tipos genéricos de fontes de fomento.

Na seção da flexM4i sobre atores de ecossistema e fontes de conhecimento você pode buscar fontes de fomento específicas dessas modalidades de financiamento da inovação.

Bancos privados e governamentais

Existe uma grande quantidade de bancos, assim como variações de fontes de fomento de bancos. Recomendamos que você visite os sites dos bancos para conhecer as modalidades de fomento, que constantemente estão sendo inovadoras.

Renúncia fiscal

São financiamentos baseados nas leis de incentivos fiscais à inovação. Esses mecanismos permitem que empresas deduzam parte dos seus investimentos em atividades de pesquisa, desenvolvimento e inovação (P,D&I) do imposto de renda ou de outros tributos, incentivando o aumento desses investimentos com menor risco financeiro.

|

Mostraremos a seguir somente alguns exemplos de leis de incentivos. Existem algumas empresas especializadas em apoiar a captação de recursos, como mostramos anteriormente nos “Exemplos de consultorias de apoio à busca de fomento e investimento”. Há diversas outras modalidades e consultorias, e não é fácil acompanhar a evolução desses atores. Por isso, indicamos também “Agregadores de informações sobre fomento para a inovação”. Esses agregadores são constantemente atualizados e permitem que a sua empresa encontre várias opções existentes para apoiar a inovação e o empreendedorismo. |

No Brasil, alguns exemplos das principais leis de incentivo fiscal à inovação são:

- Lei do Bem (Lei nº 11.196/2005) – Voltada para empresas que operam no regime de lucro real, permite a dedução de até 34% das despesas com P&D diretamente do imposto de renda, além da depreciação acelerada de equipamentos e exclusão do IPI na compra de determinados bens destinados à inovação.

- Lei de Informática (Lei nº 8.248/1991 e atualizações) – Concede incentivos fiscais a empresas de tecnologia que investem em P&D no setor de TICs (Tecnologia da Informação e Comunicação), incluindo a exigência de investimentos mínimos em pesquisa nacional.

- Lei da Informática da Zona Franca de Manaus (Lei nº 8.387/1991) – Variante regional da anterior, voltada para empresas instaladas na ZFM, com benefícios fiscais específicos.

- Lei de Incentivo à Pesquisa Agropecuária (Lei nº 10.973/2004, com regulamentações complementares) – Possibilita incentivos fiscais a empresas do setor agroindustrial que investem em inovação tecnológica.

- Programa MOVER – Mobilidade Verde e Inovação (Lei nº 14.902/2024) — é uma política pública federal que substitui e amplia o escopo do Rota 2030. Seu objetivo principal é fomentar a descarbonização e a inovação tecnológica no setor automotivo brasileiro, alinhando-se às diretrizes de sustentabilidade e eficiência energética.

- Incentivos fiscais: Concessão de créditos financeiros para empresas que investem em Pesquisa, Desenvolvimento e Inovação (P,D&I), com possibilidade de utilização para abatimento de tributos federais.

- IPI Verde: Implementação de alíquotas diferenciadas de Imposto sobre Produtos Industrializados (IPI) para veículos, beneficiando aqueles com menor impacto ambiental.

- Isenção de Imposto de Importação: Para autopeças sem similar nacional, incentivando a modernização da cadeia produtiva.

- Metas de sustentabilidade: Estabelecimento de requisitos mínimos de eficiência energética e reciclabilidade para veículos produzidos no país

- Investimentos previstos: Alocação de R$ 19,3 bilhões em créditos financeiros entre 2024 e 2028, destinados a projetos que promovam a inovação e a sustentabilidade no setor automotivo.

| Como exemplo para conhecer mais o programa 2030, você pode acessar neste link o relatório de 2021 deste programa. |

Esses mecanismos são utilizados principalmente por empresas estabelecidas e demandam comprovação técnica e fiscal das atividades desenvolvidas. A captação e correta aplicação desses incentivos geralmente conta com o apoio de consultorias especializadas, como as que listamos anteriormente no tópico “Exemplos de consultorias de apoio à busca de fomento e investimento”.

Agências de fomento para empresas estabelecidas

Em alguns casos, agências como a FINEP financiam pesquisas e atividades de inovação a fundo perdido ou com juros subsidiados para apoiar a inovação em empresas estabelecidas.

Informações adicionais

Veja a descrição das modalidades das agências de fomento para startups e empreendedorismo.

Na seção da flexM4i sobre atores de ecossistema e fontes de conhecimento você pode buscar fontes de fomento específicas dessas modalidades de financiamento da inovação.

Consórcios entre empresas e agências de fomento

Como no caso anterior apresentado na categoria de fomento para universidades e institutos de pesquisa, este tipo de fomento é tripartite: agência governamental, empresa e universidade. Em geral, agências governamentais participam do financiamento com aportes nas universidades e institutos de pesquisa e não diretamente na empresa. A empresa também realiza um desembolso.

Informações adicionais

Na seção da flexM4i sobre atores de ecossistema e fontes de conhecimento você pode buscar fontes de fomento específicas dessas modalidades de financiamento da inovação.

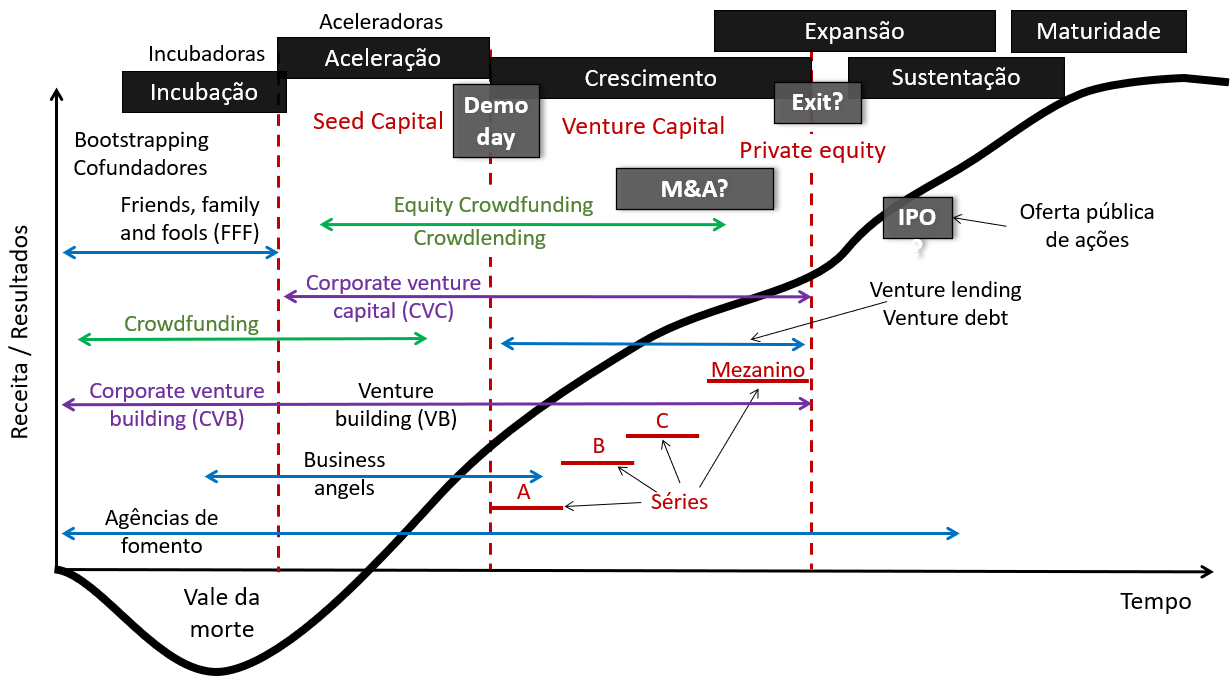

Modalidades de fomento para startups e empreendedorismo

Existem diversas fontes de fomento para startups e scale-ups, que às vezes se sobrepõem no ciclo de financiamento de empreendedorismo.

O gráfico a seguir ilustra essas fontes ao longo do tempo dentro das fases de evolução de um empreendimento:

- incubação

- aceleração

- crescimento

- expansão

- sustentação

- maturidade

| Veja como chegamos a essas fases no tópico “Origem do processo de empreendedorismo da flexM4I”. |

Figura 784: modalidades e ciclo de fomento de startups e empreendedorismo (clique na figura para aumentá-la)

| As modalidades com mesmas cores na figura estão relacionadas entre si. |

Se desejar, leia as definições do “vale da morte” no nosso glossário, que é o que uma startup tem de enfrentar até conseguir fazer retornar os investimentos iniciais. Na verdade, não são somente startups que enfrentam o vale da morte. Porém, como as startups não possuem muito capital no início de suas atividades, elas correm o risco de realmente fecharem neste período.

Na seção da flexM4i sobre atores de ecossistema e fontes de conhecimento você pode buscar fontes de fomento específicas dessas modalidades de financiamento da inovação.

Bootstrapping

Ocorre quando os fundadores são os primeiros investidores, ou seja eles colocam recursos próprios sem contar com fundos de investimento. Quando a startup evoluir e tiver receitas, ela pode reinvestir seus lucros na própria empresa, o que ainda é considerada esta categoria de investimento.

A origem dos recursos é particular (dos próprios fundadores), o investimento inicial é baixo, mas o envolvimento do “investidor” é obviamente alto.

|

Leia mais em:

|

Friends, family and fools (FFF)

Quando os fundadores não possuem capital para investir na startup, uma outra fonte de investimento nas fases iniciais é chamada de FFF (family, friend and fools).

A origem dos recursos é particular, o investimento inicial é baixo, assim como o envolvimento, apesar que alguns familiares gostam de intervir, ou melhor contribuir, no negócio.

|

Leia mais em:

|

Agências de fomento para startups e empreendedorismo

As agências de fomento, normalmente governamentais, possuem recursos financeiros a fundo perdido para a criação de startups nas fases iniciais. Servem para fomentar a inovação do país ou região. Para ser habilitada a receber tais investimentos, normalmente uma startup deve estar associada a pessoas de universidades ou institutos de pesquisa. É um incentivo para que surjam empresas a partir de pesquisas acadêmicas.

A origem dos recursos é pública, o investimento inicial é baixo, mas em alguns programas há a possibilidade de ser média nas fases subsequentes de desenvolvimento da startup. Nesses casos, o financiamento não é mais a fundo perdido. O envolvimento das agências é baixo, limitando-se a avaliar os resultados para aprovar o projeto realizado ou as próximas fases de financiamento.

Por exemplo, o programa PIPE da FAPESP divide os fomento nas seguintes fases:

- fase 1: pesquisas sobre a viabilidade técnica

- fase 2: montar o plano de negócios para comercialização e a descrição de como vai obter financiamento

- PIPE invest: fundos suplementares acelerar o processo de comercialização voltado a projetos de comprovado sucesso

- fase 3: desenvolvimento comercial e industrial juntamente com outros investidores

Exemplos de modalidades além das fases iniciais:

- Crédito subsidiado: programas como o FINEP Inovacred oferecem crédito com condições especiais para empresas em estágios de desenvolvimento tecnológico e escalonamento industrial.

- Subvenção econômica (não reembolsável): editais como Inova Empresa ou Tecnova promovem o avanço tecnológico por meio de recursos não reembolsáveis, geralmente em projetos com forte risco tecnológico.

- P&D cooperativo: a EMBRAPII viabiliza projetos realizados em conjunto com instituições de pesquisa, cofinanciando empresas com foco em desenvolvimento tecnológico.

- Infraestrutura tecnológica: editais específicos financiam a estruturação laboratorial e a aquisição de equipamentos para ampliar a capacidade de P&D e manufatura.

- Internacionalização: programas como o StartOut Brasil e chamadas de agências como ApexBrasil e FINEP apoiam a entrada de startups em mercados estrangeiros.

- Encomendas tecnológicas: instrumentos em que o governo ou grandes empresas contratam o desenvolvimento de soluções inovadoras, com foco em desafios específicos, muitas vezes com compras garantidas ao final.

Essas diferentes modalidades demonstram que o fomento público não está restrito à fase de criação das startups, mas também é um importante motor para sua consolidação, crescimento e inserção em mercados estratégicos.

Business Angels

O(A) investidor(a) anjo é uma pessoa com experiência e capital, que investe em startups em troca de uma participação societária. Ele(a) ajuda no crescimento das startups. Algumas vezes, o(a) investidor(a) anjo torna-se um(a) mentor(a) da startup.

Em geral, os investidores anjo atuam em grupos, mediados por plataformas digitais e/ou empresas, que auxiliam na avaliação da oportunidade para diminuir os riscos.

A origem dos recursos é particular, o investimento inicial é baixo, assim como o envolvimento. Nos casos em que o investidor anjo torna-se um mentor, o envolvimento é maior.

|

Leia mais em:

|

Crowdfunding

Crowdfunding é a prática de levantar recursos financeiros para uma iniciativa por meio de pequenas doações de muitas pessoas. A iniciativa pode ser um negócio ou projeto por meio de pequenas doações e investimentos de muitas pessoas. Em português temos um termo para esta modalidade de fomento: “vaquinha”. O termo “oficial” seria fomento coletivo.

| Crowdfunding é um dos mecanismos de crowdsourcing. |

Souza (2023) diferencia crowdsourcing de vaquinha online. Segundo ela:

- A vaquinha online é uma forma simples de arrecadar fundos para causas pontuais, geralmente baseada em doações diretas, sem troca ou recompensa para quem contribui, e com pouca interação entre quem organiza e quem apoia.

- O crowdfunding é um tipo mais estruturado de financiamento coletivo, com campanhas que envolvem estratégias de marketing digital e incentivam a interação e o engajamento dos apoiadores. No crowdfunding, há modalidades como “Tudo ou Nada”, em que o organizador só recebe o valor se alcançar a meta, e “Flexível”, onde recebe o montante arrecadado independentemente do valor atingido.

Embora o crowdfunding exista há anos, com a popularização da Internet você hoje pode encontrar na web plataformas de crowdfunding. Essa tecnologia facilita alcançar muitas pessoas e levantar os recursos necessários.

Geralmente, a origem dos recursos é particular, os valores individuais são baixos, mas o valor acumulado pode ser médio para o caso de fomento de startups. O envolvimento dos doadores é nulo.

Normalmente, se estabelece um valor meta que se deseja atingir no levantamento de recursos.

No crowdfunding, as contribuições vêm de um grande número de pessoas, e o financiamento pode ocorrer em diferentes modalidades:

- Recompensa: os apoiadores recebem algo em troca, como produtos ou experiências.

- Doação: os contribuintes ajudam sem esperar nada em troca, comum em causas sociais.

- Participação: os apoiadores recebem uma participação no projeto ou negócio, como ações. Esta modalidade de crowdfunding é conhecida como “Equity crowdfunding”.

- Empréstimo: os apoiadores emprestam dinheiro e esperam retorno financeiro, como em plataformas de peer-to-peer lending. Esta modalidade de crowdfunding é conhecida como “Crowdlending”.

| Leia mais em: – Wikipédia em português: que no final apresenta a curiosidade da razão de esta modalidade ser chamada de vaquinha – Crowdfunding no Brasil: conheça os principais sites de financiamento coletivo – da LINK Nacional |

Equity Crowdfunding

Pode ser considerado um tipo de crowdfunding.

É quando um grupo de investidores fornece fundos em troca de uma participação societária (equity) na empresa investida ou títulos conversíveis de dívida, que podem ser convertidos em equity quando a empresa for quitar a dívida.

No momento da venda (saída / exit dos sócios atuais), a empresa que “der certo” pode ser avaliada e vendida por um valor bem maior do que o investimento inicial. Dessa forma, os investidores recebem um retorno bem significativo.

A transformação digital da sociedade facilitou a realização dessa modalidade de fomento à inovação e empreendedorismo.

As empresas que desejam receber o investimento cadastram-se em uma plataforma de equity crowdfunding, que analisa a atratividade do negócio para diminuir os riscos dos investidores. Quando a proposta da empresa (startup) for aprovada, a plataforma de equity crowdfunding abre a captação de recursos, que podem vir de qualquer lugar. É um tipo de investimento mais seguro, pois a empresa responsável pela plataforma realizou um escrutínio anterior sobre o negócio (que obviamente envolve uma avaliação da empresa e de seu pessoal).

A origem dos recursos é particular, os valores individuais são baixos a médios para cada investidor, mas o valor acumulado pode ser mais elevado para o caso de fomento de startups. O envolvimento dos doadores com a empresa é muito baixo. A empresa responsável pela plataforma pode ter um envolvimento maior para apoiar a evolução do negócio.

|

Leia mais em:

|

Crowdlending

É quando um grupo de investidores (credores) realizam empréstimos para os empreendedores. Acontece de forma semelhante ao equity crowdfundig, mas é um empréstimo.

Esta modalidade de financiamento também é conhecida por P2P (peer-to-peer) lending.

A transformação digital da sociedade facilitou a realização dessa modalidade de fomento à inovação e empreendedorismo.

A origem dos recursos é particular, os valores individuais são baixos a médios para cada investidor, mas o valor acumulado pode ser mais elevado para o caso de fomento de startups. O envolvimento dos doadores com a empresa é muito baixo, assim como com a empresa responsável pela plataforma.

|

Leia mais em:

|

Seed Capital

O capital “semente” traz uma outra perspectiva na nossa apresentação das fontes de fomento. Não se trata de um tipo de investidor, mas de um tipo de investimento.

Em geral, este tipo de fomento ocorre em um segundo momento, depois da validação da ideia do negócio.

Como consta no site do Startuphero, que citamos em seguida, “você deve apresentar algum resultado financeiro que comprove o potencial da sua empresa e que o seu produto realmente soluciona a dor do cliente”.

A origem dos recursos é particular e o investimento inicial é médio (de R$ 400 mil a R$ 1,2 milhão). O envolvimento pode ser médio a alto dependendo do tipo de investidor.

Os seguintes tipos de investidores podem aportar um seed capital:

- business angels

- equity funding

- fundos de investimento seed

- aceleradoras

- corporate venture

|

Leia mais em:

|

Incubadora (independente)

Uma incubadora é mais do que uma fonte de fomento. Ela é uma instituição que pode contribuir nas fases iniciais de criação de startups oferecendo um ambiente com recursos compartilhados a custos subsidiados. As novas gerações de incubadoras oferecem treinamento, mentoria, contato com comunidade e redes, ou com profissionais e fontes de financiamento, como programas de agências de fomento.

O investimento é baixo a médio. Na verdade, consideramos também como investimento a contabilização do espaço e outras facilidades oferecidas a custos subsidiados. O envolvimento com o negócio pode ser baixo (quando só são alugados os espaços) ou médio (quando são oferecidas mentorias para as startups).

O fomento das startups que estão em uma incubadora podem vir das seguintes modalidades:

- bootstrapping

- FFF

- agências de fomento: por meio de projetos de pesquisa e criação de startups

- business angels

- crowdfunding

- equity funding

- crowdlending

- seed capital

| Leia mais na seção específica sobre incubadora e aceleradora (independente) |

Incubadora Corporativa

Uma incubadora corporativa é mais do que uma fonte de fomento. Possui os mesmos objetivos de uma incubadora, mas é associada a uma corporação.

Normalmente, as incubadoras corporativas fomentam startups com o capital da corporação (ou com empréstimos); o investimento é baixo a médio visando aprovar para passar para a fase de aceleração; o envolvimento da corporação é médio para poder alinhar com as estratégias e condições da corporação.

| Leia mais na seção específica sobre incubadora e aceleradora corporativa |

Aceleradora (independente)

Assim como uma incubadora, a aceleradora é mais do que uma fonte de fomento. Uma aceleradora foca no crescimento do negócio. A startup já deve ter um produto e alguns clientes. As aceleradoras contribuem com mentoria e busca de investidores

Os programas de aceleração variam de 3 a 12 meses (alguns dizem de 3 a 6 meses). Neste período a aceleradora investe seus recursos para preparar a startup a se estruturar e captar recursos. São realizadas atividades intensas de mentoria em diversos temas importantes para um empreendimento.

Algumas vezes uma aceleradora possui capital de risco para investir na startup após o período de aceleração.

O caminho evolutivo de uma startup pode iniciar com a aceleração, quando a ideia inicial já foi rapidamente validada.

O fomento das startups que estão em uma aceleradora podem vir das seguintes modalidades:

- bootstrapping

- FFF

- agências de fomento: por meio de projetos de pesquisa e criação de startups

- business angels

- crowdfunding

- equity funding

- crowdlending

- seed capital

A princípio venture capital ou mesmo corporate venture capital também seriam fontes de fomento para empresas que passam por um processo de aceleração. No entanto, é normal que essas fontes de investimento apoiem empresas depois da fase de aceleração, quando não só o market fit foi comprovado, mas também a escalabilidade do negócio.

Atualmente, algumas incubadoras privadas (não aquelas de universidades e órgãos governamentais) podem ser consideradas aceleradoras, pois oferecem praticamente os mesmos serviços e apoio. No entanto, aceleradoras são mais focadas em orientar o crescimento.

| Leia mais na seção específica sobre incubadora e aceleradora (independente) |

Aceleradora Corporativa

Uma aceleradora corporativa é mais do que uma fonte de fomento. Possui os mesmos objetivos de uma aceleradora , mas é associada a uma corporação. Assim, um aceleradora corporativa traz também benefícios para a corporação.

Aceleradoras corporativas eficazes combinam o melhor de dois mundos: a escala, capacidade de financiamento e o escopo de grandes corporações estabelecidas e do “espírito empreendedor” das startups (Kohler, 2016).

| Incubadoras e aceleradoras corporativas possuem interesses muito diferentes das incubadoras e aceleradoras públicas. Um aspecto importante de qualquer projeto de incubadora ou aceleradora corporativa parece ser o estabelecimento de unidades organizacionais separadas para evitar conflitos por espaços na organização. Esta separação é particularmente importante, quando se criam inovações radicais que podem não somente canibalizar as ofertas atuais da empresa, mas também trazer uma disrupção nos modelo de negócio de uma ou mais unidades de negócio da corporação (Hausberg & Korreck, 2020) |

Normalmente, as aceleradoras corporativas fomentam startups com o capital da corporação (ou com empréstimos); o investimento é médio visando aprovar a escalabilidade da inovação; o envolvimento da corporação é médio a elevado com as atividades de mentoria e direcionamento para alinhamento com os objetivos estratégicos da corporação.

| Leia mais na seção específica sobre incubadora e aceleradora corporativa |

Venture Capital (VC)

Venture Capital é uma modalidade de investimento de capital privado em negócios “de risco” por meio da compra de participação (equity) acionária em empresas nos estágios iniciais (mas em geral depois de uma possível incubação e/ou aceleração). A expectativa dos investidores é receber altas taxas de retorno em pouco tempo, ao venderem a sua participação (equity).

Veja no gráfico da figura 784 do início desta seção, que há uma superposição entre venture capital e outras modalidades, pois o VC é um tempo mais amplo.

Neste gráfico são representadas as séries de investimento, que são descritas na seção específica sobre venture capital.

| Leia mais na seção específica sobre venture capital (VC) |

Private equity

O private equity é semelhante ao venture capital, mas ele investe em empresas mais maduras, em fase de reestruturação e/ou expansão de negócios. Assim, é um investimento menos arriscado.

Segundo Schroeder (2022) da Forbes, “as empresas de private equity geralmente têm portfólios diversificados que cobrem todos os setores, de saúde a construção, transporte a energia. Ao contrário desse amplo escopo, o venture capital geralmente tem um foco restrito em tecnologia ou empresas inovadoras (como as de biotecnologia).”

A origem dos recursos é particular e o investimento inicial é de médio a alto, pois depende da rodada de investimento (veja as séries de investimento apresentadas no tópico sobre venture capital). O envolvimento pode ser baixo a médio. O maior diferencial desta modalidade de investimento é o menor risco.

As empresas de venture capital diversificam e investem pequenas quantias nas séries iniciais, esperando que algumas empresas investidas vão falir. Não é o caso do private equity.

O valor de investimento de um private equity é tipicamente mais elevado que um venture capital, por isso eles procuram empresas com negócios mais maduros, comprovados e com receita e fluxo de capital mais estáveis e sólidos para diminuir a possibilidade do negócio não dar certo. Um investimento usual é na reestruturação de empresas sólidas.

Os fundos das empresas que investem nesta modalidade são chamados de fundos de private equity (FPE).

|

Leia mais em:

|

Corporate Venture Capital (CVC)

Corporate venture capital (CVC) é uma variação de venture capital. É considerada uma modalidade de investimento das corporações em startups, ou seja, quando uma empresa adquire uma participação societária (equity) minoritária em uma startup.

| Tratamos o tempo todo como startup, mas considere também scale-ups, apesar que este último termo não é tão utilizado. Empresas nascentes inovadoras na fase de crescimento acelerado ainda são tratadas de startups, apesar que “rigorosamente” deveriam e muitas vezes são chamadas de scale-ups. |

CVC é uma das práticas de conexão entre corporações e startups. No CVC existe o interesse no retorno financeiros, mas o foco está no alinhamento com os seus interesses estratégicos visando melhorar sua capabilidade de inovação.

Tanto o venture capital como o CVC são orientados a negócios emergentes, incertos e inovadores. Quem investe em venture capital aguarda um retorno financeiro elevado no momento da saída (exit) com a venda da participação do investidor. Nessa modalidade, os riscos também são elevados. A incerteza e o risco no CVC normalmente são mais baixos. Como a corporação entra com uma participação pequena, ela dilui seu investimento para minimizar os riscos financeiros.

Como existe um alinhamento entre os objetivos das corporações e as investidas, as empresas colocam à disposição da startup todo o seu conhecimento do mercado, além de toda sua organização, infraestrutura, ferramentas e pessoas competentes para contribuir para o sucesso do negócio.

O compartilhamento de conhecimento e troca de experiências que surgem do CVC melhoram a capabilidade de inovação das empresas.

| Leia mais na seção específica sobre corporate venture capital (CVC). |

Venture debt ou venture lending

Venture debt e venture lending são considerados sinônimos.

Diferente de uma linha de crédito tradicional, o pagamento do empréstimo pode ser via pagamento de juros (com condições melhores do que as do mercado) ou participação (equity) da empresa, mas também por meio do kicker, que associa a remuneração do capital ao crescimento da empresa.

Segundo Batista (2022) do DISTRITO, “diferente do venture capital, modalidade na qual os investidores empregam recursos financeiros em empresas que possuem alto potencial de desenvolvimento e rentabilidade, o venture debt é um tipo de financiamento para startups que não possuem garantias ou giro de caixa suficientes para justificar um empréstimo tradicional, a modalidade é empregada através de uma dívida não conversível.

Um venture debt serve para financiar:

- capital de giro para crescimento

- contas a receber

- compra de equipamentos

- infraestrutura

Veja que é semelhante à utilização de um venture capital. O venture debt pode complementar o aporte de um venture capital ou de um private equity. É quando os empreendedores não desejam dar mais participação para resolver um problema de caixa “passageiro”. Eles não desejam diluir mais ainda a propriedade da empresa. Ou seja, ao invés de ser um investimento, o venture debt é um empréstimo.

É diferente de um crowdlending, que é mais voltado para as fases iniciais de um empreendimento. O venture debt é para empresas que já estão operando, mas ainda apresentam riscos.

|

Leia mais em: |

Venture building (VB)

Venture building (VB) é um mecanismo de criação de novos negócios ágeis e escaláveis (startups) de forma sistemática e com apoio para a fase subsequente de crescimento.

Também é conhecido como Startup Studio ou em português “fábrica de startups”, apesar que alguns autores mostram um pequeno diferencial entre eles.

O objetivo é criar uma startup do “zero”. Não existe uma aceleração e nem um pitch. O capital é aportado pela instituição criadora da startup, a empresa de venture building. Mas pode ser financiada por venture capital, private equity ou corporate venture capital.

As startups surgem a partir de ideias dos investidores. Normalmente, os empreendedores (os fundadores) são trazidos de fora e já devem vir com experiência em empreendedorismo.

A taxa de falhas de empreendimentos, que surgem neste modelo, é menor do que nos modelos tradicionais. Além disso, a velocidade de desenvolvimento também é maior.

O envolvimento não é limitado ao investimento, como na maioria dos casos de venture capital. O envolvimento do venture building (VB) pode ser alto por meio do apoio à gestão e, às vezes, os investidores opinam sobre as tomadas de decisão. No venture building a participação dos investidores é intensa. Eles são responsáveis pelas tomadas de decisão (não técnicas) e pela operação do empreendimento, pois foram os investidores que surgiram com a ideia e montaram a startup.Corporate Venture Building (CVB).

| Leia mais na seção específica sobre venturing building. |

Corporate venture building (CVB)

Um venture building (VB) realizado por uma empresa estabelecida (corporação) é conhecido como corporate venture building (CVB).

Possui os mesmos objetivos e características de um venture building (VB), mas considera também os objetivos de inovação de uma corporação. Na verdade, o próprio CVB se torna um objetivo estratégico de inovação.

É uma maneira da corporação inovar definindo os rumos da startup e gerenciando seu crescimento.

| Leia mais na seção específica sobre corporate venturing building. |

Bancos

Colocamos bancos na tabela, que é uma instituição e não uma modalidade de investimento, para destacar que eles podem realizar a maior parte das operações que listamos nas modalidades de investimento até aqui.

Bancos normalmente são avessos a riscos muito elevados, possuem taxas de juros maiores do que venture debts e não compram diretamente participação em startups.

O que alguns bancos fazem é criar hubs de inovação e/ou participar de alguns fundos que financiam a inovação, como fundos de venture capital ou mesmo de venture building (que são mais seguros devido à menor taxa de falhas). Essa atuação pode ser realizada em conjunto com fintechs.

|

Leia mais em: |

Contratos de investimento e como captar investimentos para startups

Sempre é bom contar com advogados para apoiar na captação de investimentos. Nos links a seguir selecionamos algumas fontes de informações sobre contratos de investimento.

Fachini, Tiago (2023). Contrato de investimento: o que é, tipos e principais cláusulas Disponível em: https://www.projuris.com.br/blog/contrato-de-investimento/ Acesso em: 17 janeiro 2024.

Baixe um e-book sobre os principais aspectos jurídicos para startups

StartupHero (2024). Como captar investimentos para sua startup. Disponível em: https://www.startuphero.com.br/como-captar-investimentos-para-sua-startup/ Acesso em: 17 janeiro 2024.

Referências

Batista Guilherme (2022). Venture Debt começa a ganhar espaço no Brasil. Disponível em https://distrito.me/blog/o-que-e-venture-debt/ Acesso em: 5/10/2022

Hausberg, J. P., & Korreck, S. (2020). Business incubators and accelerators: a co-citation analysis-based, systematic literature review. Journal of Technology Transfer, 45(1), 151–176. https://doi.org/10.1007/s10961-018-9651-y

Kohler, T. (2016). Corporate accelerators: Building bridges between corporations and startups. Business Horizons, 59(3), 347–357. https://doi.org/10.1016/j.bushor.2016.01.008

Schroeder, Bernhard (2022). Qual a diferença entre private equity e venture capital? Disponível em https://forbes.com.br/forbes-money/2022/08/qual-a-diferenca-entre-private-equity-e-venture-capital/ Acesso em: 5/10/2022